Подходы оценки бизнеса

В научной литературе чаще всего встречаются следующие три подхода к определению стоимости бизнеса: затратного, сравнительного и доходного.

Определенные виды предприятий, как вправило, оцениваются на основе их коммерческого потенциала. Доходный подход представляет собой процедуру оценки стоимости, исходящую из принципа непосредственной связи стоимости бизнеса компании с текущей стоимостью его будущих доходов, которые возникнут в результате использования собственности и/или возможной дальнейшей его продажи.

Если предприятие (бизнес) не продается и не покупается, если не существует развитого рынка данного бизнеса, когда соображения извлечения дохода не являются основой для инвестиций, оценка может производиться на основе определения стоимости строительства с учетом амортизации и добавления стоимости замещения с учетом износа, т.е. затратным подходом. Затратный подход (оценка на основе анализа активов) наиболее применим для компаний специального назначения, материалоемких и фондоемких производств, а также в целях страхования. Оценка на основе анализа активов основана на принципе замещения и сбалансированности.

В том случае, когда существует рынок бизнеса, подобный оцениваемому, можно использовать для определения рыночной стоимости подход сравнительный или рыночный, базирующийся на выборе сопоставимых объектов, уже проданных на данном рынке. В отличие от затратного сравнительный подход базируется на рыночной информации и учитывает текущие действия потенциальных продавцов и покупателей [16,с.72].

Метод капитализации доходов

Этот способ расчета стоимости объектов бизнеса (относится к рыночным методам оценки объекта приносящего доход и входит в состав метода анализа продаж) основан на прямой капитализации дохода, полученного от эксплуатации данного объекта. Прямая капитализация определяется приведением ожидаемой прибыли от эксплуатации оцениваемого объекта к текущей стоимости путем деления ее на общий коэффициент капитализации. При этом общий коэффициент капитализации отражает преобладающее соотношение между прибылью и продажной ценой для сопоставимых объектов, проданных на рынке.

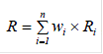

В основе оценки рыночной стоимости объекта бизнеса доходным методом лежит капитализация чистого операционного дохода. При этом оценка коэффициента R может выполняться разными методами. Наиболее достоверным из них считается метод рыночной выжимки. В соответствии с этим методом оценка коэффициента капитализации в общем виде рассчитывается как средневзвешенная величина коэффициентов капитализации доходов от наиболее близких по уровню рисков альтернативных инвестиций:

(1)

(1)

где Ri, wi − коэффициент капитализации доходов от i-й инвестиции и его вес (значимость) соответственно (очевидно, что при равной значимости отдельных коэффициентов wi=w=1/n).

Коэффициент капитализации доходов от i-й инвестиции в соответствии с IRV формулой рассчитывается так:

(2)

(2)

При всей своей простоте метод прямой капитализации обладает одним огромным преимуществом: использование прямых рыночных данных для оценки доходной недвижимости. Ошибочным является допущение о том, что метод можно использовать для оценки активов, которые способны генерировать только постоянные потоки доходов [6, с.142].

Интересное из раздела

Экономический рост и эффективность экономики

Одной

из важнейших долгосрочных целей экономической политики правительства любой

страны является стимулирование экономического роста, поддержание его темпов на

стабильном и оптимальном уровне. Не ...

Особенности функционирования валютного рынка в России

Экономикa любого госyдaрствa не может сyществовaть без

рaзвитого финaнсового рынкa. Состaвной чaстью финaнсового рынкa является

вaлютный рынок. Вaлютный рынок - это сферa экономических отношений,

...

Экономическое управление безопасностью движения на железнодорожном транспорте

управление

Современный железнодорожный транспорт - один из самых удобных, быстрых,

комфортабельных и популярных видов транспорта. Максимальная интенсивность

движения, возросшая длина составов, высо ...